Finanzas y contabilidad: Cómo manejar las finanzas y la contabilidad de tu negocio

Las finanzas y la contabilidad son aspectos fundamentales de cualquier negocio. Manejar adecuadamente estos aspectos es clave para la supervivencia y el éxito a largo plazo de una empresa. En este artículo, exploraremos los conceptos básicos de finanzas y contabilidad y proporcionaremos algunos consejos prácticos sobre cómo manejarlas efectivamente en tu negocio.

¿Qué son las finanzas?

Las finanzas se refieren a la gestión del dinero en un negocio. Esto incluye la gestión de los ingresos, los gastos y el capital de trabajo. El objetivo principal de la gestión financiera es maximizar el valor de la empresa para los propietarios o accionistas.

Las finanzas se dividen en dos áreas principales: finanzas corporativas y finanzas de inversiones. Las finanzas corporativas se enfocan en la gestión de las finanzas de una empresa, mientras que las finanzas de inversiones se enfocan en la gestión de inversiones y la toma de decisiones de inversión.

En la gestión financiera de una empresa, es importante tener en cuenta el flujo de caja y el capital de trabajo. El flujo de caja se refiere a la cantidad de dinero que entra y sale de la empresa en un período determinado. El capital de trabajo se refiere a la cantidad de dinero que una empresa tiene disponible para financiar sus operaciones diarias.

¿Qué es la contabilidad?

La contabilidad se refiere al proceso de registro, clasificación y presentación de información financiera. La contabilidad ayuda a los gerentes a tomar decisiones informadas sobre el negocio y a los inversores a evaluar el desempeño de una empresa.

Existen dos tipos principales de contabilidad: la contabilidad financiera y la contabilidad de gestión. La contabilidad financiera se enfoca en la presentación de información financiera a terceros, como accionistas, prestamistas y reguladores. La contabilidad de gestión se enfoca en la presentación de información financiera a los gerentes para ayudarlos en la toma de decisiones.

La contabilidad financiera se rige por los Principios de Contabilidad Generalmente Aceptados (PCGA), que establecen las normas y los procedimientos para la presentación de información financiera. La contabilidad de gestión no está sujeta a estas reglas y puede ser adaptada a las necesidades específicas de la empresa.

Cómo manejar las finanzas y la contabilidad de tu negocio

Ahora que hemos cubierto los conceptos básicos de finanzas y contabilidad, veamos algunos consejos prácticos sobre cómo manejarlas efectivamente en tu negocio.

1. Mantén registros precisos y actualizados

Mantener registros precisos y actualizados es fundamental para el éxito financiero de cualquier empresa. La contabilidad debe ser precisa y detallada para que los gerentes puedan tomar decisiones informadas.

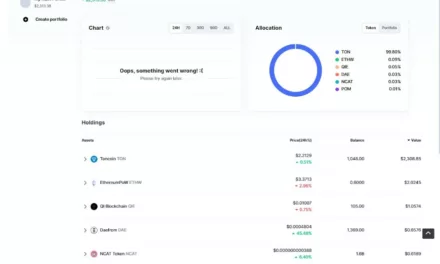

2. Utiliza software de contabilidad

El uso de software de contabilidad puede ayudarte a mantener registros precisos y actualizados y a realizar un seguimiento de tus finanzas. Hay muchos programas de contabilidad en el mercado que pueden ayudarte a simplificar el proceso de contabilidad y a ahorrar tiempo y esfuerzo.

3. Controla tus gastos

Controlar tus gastos es clave para mantener tus finanzas en orden. Asegúrate de establecer un presupuesto y de mantenerlo. Realiza un seguimiento de tus gastos y ajusta tu presupuesto en consecuencia. Busca maneras de reducir tus gastos sin comprometer la calidad de tus productos o servicios.

4. Planifica tu flujo de caja

El flujo de caja es fundamental para la salud financiera de tu negocio. Planifica tu flujo de caja a corto y largo plazo. Asegúrate de que tus ingresos sean suficientes para cubrir tus gastos y de que tengas suficiente capital de trabajo para financiar tus operaciones diarias.

5. Gestiona tus cuentas por cobrar y por pagar

Las cuentas por cobrar y por pagar son importantes para el flujo de caja de tu empresa. Asegúrate de gestionarlas de manera efectiva. Factura a tiempo y realiza un seguimiento de las cuentas por cobrar para evitar la morosidad. Controla tus cuentas por pagar para evitar cargos por intereses y multas.

6. Realiza análisis financieros

Realizar análisis financieros puede ayudarte a identificar áreas de mejora en tu negocio. Analiza tus estados financieros y realiza proyecciones financieras. Identifica áreas de eficiencia y oportunidades de crecimiento.

7. Consulta a profesionales

Si no tienes experiencia en finanzas y contabilidad, consulta a profesionales. Un contador o un asesor financiero pueden ayudarte a mantener tus finanzas en orden y a tomar decisiones informadas.

Conclusión

En resumen, la gestión efectiva de las finanzas y la contabilidad es fundamental para el éxito a largo plazo de cualquier empresa. Mantén registros precisos y actualizados, utiliza software de contabilidad, controla tus gastos, planifica tu flujo de caja, gestiona tus cuentas por cobrar y por pagar, realiza análisis financieros y consulta a profesionales si es necesario. Con una gestión financiera sólida, puedes ayudar a tu empresa a crecer y prosperar.

Elaboración de presupuestos.

La elaboración de presupuestos es una herramienta fundamental en la gestión financiera de cualquier empresa. Un presupuesto es una estimación detallada de los ingresos y gastos que se esperan para un período determinado, generalmente un año. La elaboración de presupuestos permite a los empresarios planificar con anticipación, tomar decisiones informadas y controlar sus gastos.

A continuación, se presentan los pasos para elaborar un presupuesto efectivo:

1. Revisa los registros financieros

Antes de comenzar a elaborar un presupuesto, es importante revisar los registros financieros de la empresa. Analiza los estados financieros anteriores, las facturas y otros documentos financieros relevantes. Esto te permitirá tener una idea clara de los ingresos y gastos de la empresa y de cómo han evolucionado con el tiempo.

2. Establece objetivos y metas

Una vez que hayas revisado los registros financieros, es importante establecer objetivos y metas claras para el período presupuestario. Estos objetivos y metas deben ser realistas y basados en datos históricos y proyecciones financieras. Por ejemplo, si la empresa ha experimentado un crecimiento del 5% en ventas durante el último año, es razonable establecer un objetivo de crecimiento del 5% para el próximo año.

3. Estima los ingresos

La estimación de los ingresos es el primer paso en la elaboración de un presupuesto. Analiza las fuentes de ingresos de la empresa y realiza proyecciones para el período presupuestario. Esto puede incluir ventas, intereses, dividendos y otros ingresos. Asegúrate de ser realista y basar tus proyecciones en datos históricos y proyecciones financieras.

4. Estima los gastos

Una vez que hayas estimado los ingresos, es importante estimar los gastos. Los gastos pueden incluir costos de producción, gastos generales, gastos de marketing, gastos de personal, entre otros. Analiza los gastos de la empresa en el pasado y realiza proyecciones para el período presupuestario. Asegúrate de ser realista y de tener en cuenta cualquier gasto inesperado o excepcional que pueda surgir.

5. Calcula el resultado final

Una vez que hayas estimado los ingresos y gastos, calcula el resultado final. Si los ingresos son mayores que los gastos, la empresa tendrá un excedente presupuestario. Si los gastos son mayores que los ingresos, la empresa tendrá un déficit presupuestario. Si el resultado final no es el deseado, es posible que debas ajustar los ingresos o los gastos para alcanzar tus objetivos y metas.

6. Revisa y ajusta el presupuesto regularmente

Es importante revisar y ajustar el presupuesto regularmente para asegurarte de que se ajuste a la realidad de la empresa. Revisa los estados financieros mensualmente para ver si los ingresos y gastos se están cumpliendo según lo previsto. Si es necesario, ajusta el presupuesto para alcanzar tus objetivos y metas.

En conclusión, la elaboración de presupuestos es una herramienta esencial en la gestión financiera de cualquier empresa. Un presupuesto efectivo te permite planificar con anticipación, tomar decisiones informadas y controlar tus gastos.

Gestión de cuentas por cobrar y pagar.

La gestión de cuentas por cobrar y pagar es fundamental para mantener la estabilidad financiera de cualquier empresa. Las cuentas por cobrar se refieren a las facturas pendientes de pago por parte de los clientes, mientras que las cuentas por pagar son las facturas pendientes de pago por parte de la empresa.

A continuación, se presentan algunos consejos para una gestión efectiva de cuentas por cobrar y pagar:

Gestión de cuentas por cobrar:

1. Establecer políticas de crédito sólidas

Antes de otorgar crédito a los clientes, es importante establecer políticas de crédito sólidas. Debes establecer límites de crédito claros, revisar el historial crediticio de los clientes y establecer plazos de pago razonables. Esto te permitirá reducir el riesgo de incumplimiento de pago por parte de los clientes.

2. Facturar de manera oportuna

Es importante facturar a los clientes de manera oportuna. Esto significa enviar facturas a los clientes tan pronto como se haya completado el trabajo o entregado el producto. Si las facturas se envían con retraso, es posible que los clientes no las paguen de manera oportuna.

3. Realizar un seguimiento activo de las cuentas por cobrar

Realiza un seguimiento activo de las cuentas por cobrar para asegurarte de que los clientes paguen en tiempo y forma. Si las facturas no se pagan a tiempo, debes enviar recordatorios y, si es necesario, tomar medidas más drásticas como contratar a una agencia de cobranzas.

4. Ofrecer incentivos para el pago anticipado

Ofrece incentivos para el pago anticipado, como descuentos por pronto pago. Esto puede motivar a los clientes a pagar antes del plazo de pago establecido.

Gestión de cuentas por pagar:

1. Establecer políticas de pago claras

Antes de comprar bienes o servicios, es importante establecer políticas de pago claras. Debes establecer plazos de pago claros, negociar descuentos por pago anticipado y establecer un sistema de aprobación de pagos.

2. Negociar plazos de pago más largos

Negocia plazos de pago más largos con los proveedores siempre que sea posible. Esto te permitirá mantener una mejor posición de flujo de caja y reducir el riesgo de problemas de liquidez.

3. Realizar un seguimiento activo de las cuentas por pagar

Realiza un seguimiento activo de las cuentas por pagar para asegurarte de que las facturas se paguen en tiempo y forma. Si las facturas no se pagan a tiempo, es posible que debas negociar plazos de pago más largos o solicitar extensiones de crédito.

4. Automatizar el proceso de pago

Automatiza el proceso de pago para asegurarte de que las facturas se paguen de manera oportuna. Utiliza herramientas de gestión de pagos automatizadas para realizar pagos de manera más eficiente y reducir el riesgo de errores de pago.

Planificación fiscal .

La planificación fiscal es un proceso que busca minimizar el impacto de los impuestos en las finanzas de una empresa o individuo, aprovechando las oportunidades legales y fiscales disponibles. Una adecuada planificación fiscal puede ayudar a reducir la carga tributaria y mejorar la eficiencia financiera. A continuación, se presentan algunos aspectos clave de la planificación fiscal:

1. Conocimiento de la normativa fiscal

Es fundamental conocer la normativa fiscal vigente y las obligaciones fiscales que afectan a la empresa o individuo. Esto incluye conocer los impuestos que deben pagarse, los plazos de presentación de declaraciones fiscales y las sanciones por incumplimiento.

2. Selección de la estructura empresarial adecuada

La elección de la estructura empresarial adecuada puede tener un impacto significativo en la carga tributaria. Es importante evaluar las opciones disponibles, como las sociedades, empresas individuales y asociaciones, para determinar cuál es la más adecuada para la empresa o individuo.

3. Planificación de ingresos y gastos

La planificación de ingresos y gastos es una parte importante de la planificación fiscal. Es necesario evaluar los ingresos y gastos previstos y determinar cómo pueden ser optimizados para reducir la carga tributaria.

4. Utilización de deducciones y créditos fiscales

Las deducciones y créditos fiscales pueden ser utilizados para reducir la carga tributaria. Es importante conocer las opciones disponibles y cómo pueden ser aprovechadas para reducir la carga tributaria.

5. Gestión de inversiones

La gestión de inversiones también puede tener un impacto significativo en la carga tributaria. Es importante conocer las opciones disponibles y cómo pueden ser utilizadas para reducir la carga tributaria. Por ejemplo, la utilización de inversiones en fondos de pensiones puede ofrecer beneficios fiscales significativos.

6. Planificación sucesoria

La planificación sucesoria también es una parte importante de la planificación fiscal. Es necesario evaluar las opciones disponibles y cómo pueden ser utilizadas para minimizar el impacto de los impuestos en la herencia.

En conclusión, la planificación fiscal es fundamental para minimizar el impacto de los impuestos en las finanzas de una empresa o individuo. Es necesario conocer la normativa fiscal, seleccionar la estructura empresarial adecuada, planificar los ingresos y gastos, utilizar deducciones y créditos fiscales, gestionar las inversiones y planificar sucesorias. Una adecuada planificación fiscal puede ayudar a mejorar la eficiencia financiera y reducir la carga tributaria. Es importante contar con el asesoramiento de expertos en materia fiscal para garantizar una planificación adecuada y efectiva.

Conclusión

En conclusión, la gestión adecuada de las finanzas y la contabilidad es fundamental para el éxito de cualquier negocio. La elaboración de presupuestos, la gestión de cuentas por cobrar y pagar, la planificación fiscal y otros aspectos financieros deben ser manejados de manera cuidadosa y estratégica para garantizar la eficiencia financiera y la sostenibilidad del negocio. Además, es importante contar con el asesoramiento de expertos en materia financiera y contable para garantizar una gestión adecuada y efectiva. Mantener una buena gestión financiera y contable puede ayudar a las empresas a alcanzar sus objetivos, tomar decisiones informadas y adaptarse a los cambios en el mercado. En resumen, una adecuada gestión financiera y contable es esencial para el éxito empresarial a largo plazo.